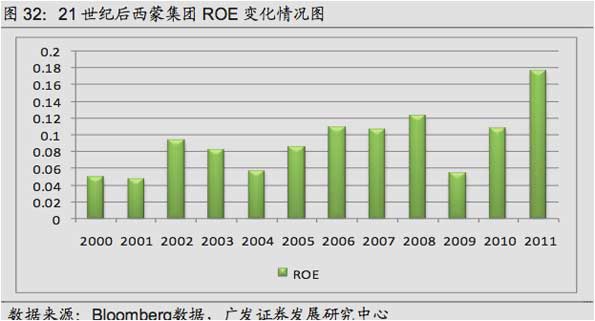

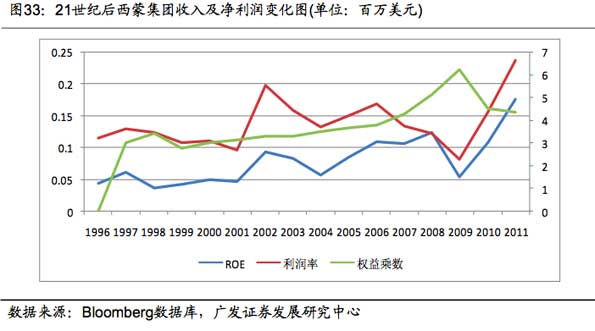

从驱动因素来看,公司ROE的增长主要体现在两个拉动因素上:

首先,如前所述在经过低回报的扩张之后,SPG集团通过内在的管理,提升了公司租金、降低了运营费用率,并拉高再出租租金差,这直接促进了公司净利润率的增加;其次,公司在进入2000年之后,经营杠杆开始有所刻意提高,权益乘数从90年代中期的3左右增加到目前的4左右,这两个因素直接拉动了公司的权益回报。

就股价而言,从前述图9中可以看出,2000年后,除2008年左右经济衰退时期外,SPG的股价总体呈快速上涨的趋势。这一方面得益与上述财务业绩及ROE的增长,另一方面也有宏观经济因素的原因:该时期美国地产行业进入繁荣时期,REIT回报率逐步增加,而同时期互联网泡沫的破灭也使得投资者更加青睐于回报率稳定增长的地产行业公司股票。

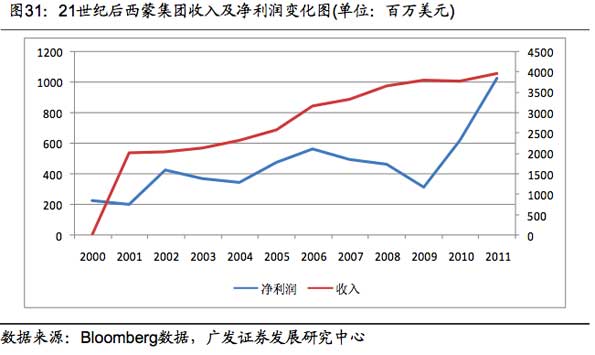

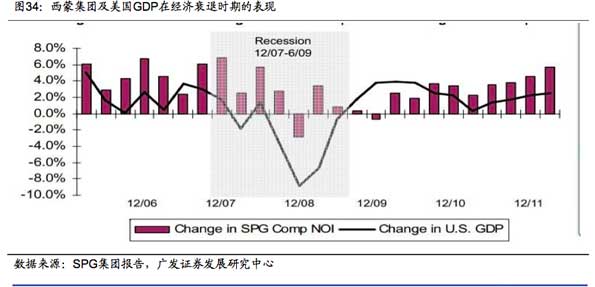

值得注意的是,虽然2008年经济衰退时期SPG公司的利润有所下滑,但详细分析季度数据可以发现,公司净经营收入(NOI)仅用了一个季度即扭转了下滑趋势,延续了原有的增长势头,而同时期,美国GDP则连续下滑了4个季度。

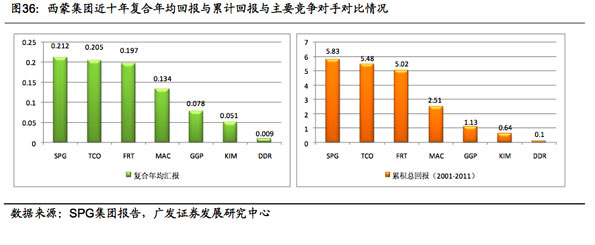

最后,从投资回报的角度来看,2002-2011年十年SPG公司的复合平均回报率达到了21.2%,而同期S&P500的平均回报率则2.9%。SPG十年的累积回报率为583%,而 S&P500仅有33%。而且,与主要行业可比同类企业相比,SPG的回报表现也都遥遥领先。

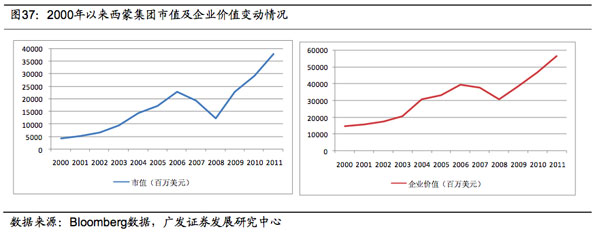

正是由于以上因素的影响,伴随着SPG的股价在2000年或者具体来说2003年开始一路走高,公司的市值也快速成长,从2002年的100亿美元增长到了2012年中期的470亿美元,远超过其他三家竞争对手的总和。